Spaarders vinden het maar raar dat de rente en inflatie momenteel zo laag zijn. Ze vinden het logisch en wenselijk dat regeringen en centrale banken er iets tegen doen. Maar heeft dat wel zin? Paul Schmelzing bestrijdt dat in zijn promotieonderzoek over de rente. Schmelzing begon aan zijn studie omdat hij de bestaande theorieën over de lage rente nogal armoedig vond. Het gaat dan bijvoorbeeld om Thomas Piketty, die de oorzaak zoekt bij een groeiende welvaartskloof, en Larry Summers en Paul Krugman die de lage rente toeschrijven aan een zogeheten seculiere stagnatie. Schmelzing kwam zelf tot de conclusie dat de reële rente al meer dan 700 jaar daalt. Ook doet hij een uitspraak over de renteontwikkeling in de toekomst. Het archiefonderzoek van Schmelzing is interessant voor financiële planners, aangezien de factoren rente en inflatie een grote invloed hebben op de uitkomsten van het financieel plan en het advies aan de klant.

In zijn working paper ‘Eight centuries of global real interest rates, R-G, and the ‘suprasecular’ decline, 1311- 2018’ heeft Schmelzing de ontwikkeling van de reële rente tussen 1311 en 2018 in kaart gebracht.¹ Voor zijn promotieonderzoek aan de Harvard University – in samenwerking met de Bank of England – dook hij in de stedelijke en nationale archieven van de stadstaten van Noord-Italië, het Habsburgse Rijk (Duitsland), Spanje, de provincie Holland (destijds de thuishaven van de wereldwijde financiële hoofdstad Amsterdam), Groot-Brittannië en de Federal Reserve (Fed). Zo kreeg hij een beeld van de gangbare rentes in de afgelopen 700 jaar die waren afgesproken tussen koningen, stadsstaten en (later) overheden.

Het onderzoek van Schmelzing start rond het jaar 1300 na Christus. De historisch oudste bewijsbare rentes dateren al van ongeveer 3.000 jaar voor Christus uit het Sumerische tijdperk in Mesopotamië. De rente voor zilverleningen bedroeg rond de 20 procent en de rente voor graanleningen kon oplopen tot boven de 30 procent.

Het idee van rentebetalingen werd bekritiseerd door de filosoof Plato (427 – 347 voor Christus), alsook door zijn leerling Aristoteles (385 – 323 voor Christus). Zij vonden het onnatuurlijk dat met rente een winst werd behaald zonder dat sprake was van arbeid.

In de middeleeuwen waren de verschillende wereldreligies streng tegen op rente. De katholieke kerk verbood rentebetalingen van welke aard dan ook. Bij overtreding dreigde verstoting uit de gemeenschap. Ook binnen de islam werden rentes in principe verboden. Dit standpunt is vandaag de dag nog steeds een vast onderdeel van de Sharia. Om deze reden ontstond het islamitische bank- en financieringswezen, waarin volledig wordt afgezien van rentebetalingen. Bij het jodendom waren rentetransacties eveneens verboden binnen de religieuze gemeenschap. Vanaf de 15e en 16e eeuw werd het katholieke verbod op rentebetalingen steeds losser gehandhaafd, alvorens het officieel werd opgeheven in de 19e eeuw.²

De jaren 1311 tot 2018

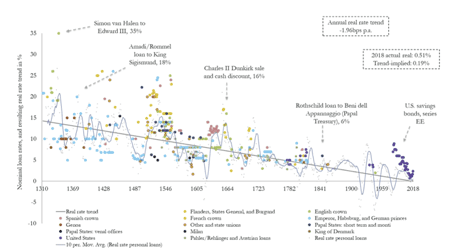

Schmelzings onderzoek start aan het begin van de 14e eeuw, een periode waarin Europa werd geteisterd door hongersnoden, de pest en de 100-jarige oorlog. In die tijd betaalde de Engelse koning Edward III nog 35 procent rente voor een oorlogslening. Deze rente daalde snel en voor de financieringen van de vele gevoerde oorlogen daarna werd al veel minder rente betaald. Toen het Vaticaan rond 1840 in geldnood zat, schoot de familie Rothschild te hulp met een lening tegen 6 procent rente (zie figuur 1).¹

Figuur 1: 454 persoonlijke/ niet-verhandelbare leningen aan overheden, 1310-1946 en Amerikaanse spaarobligaties plus reële rentetrend

Dalende trend reële rente

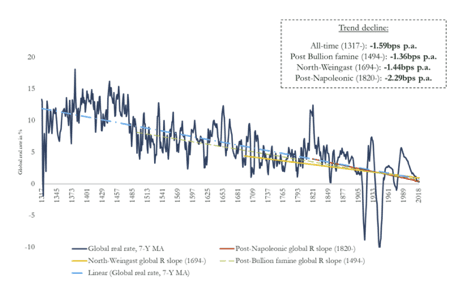

Schmelzing ziet over de afgelopen 700 jaar een onmiskenbaar dalende trend in de reële rente (nominale rente minus de inflatie). Bedroeg in 1311 de rente nog gemiddeld 12,02 procent, in 2018 was deze nog maar 0,78 procent. Al met al een gemiddelde daling van 1,59 procentpunt per eeuw (zie figuur 2).¹ Volgens Schmelzing is er een langetermijntrend naar beneden zichtbaar met gemiddeld bijna 2 basispunten per jaar.

Het betreft hier een gemiddelde; er is sprake van een bandbreedte tussen deze evenwichtsrentes. De werkelijke rente volgt een soort golfbeweging rondom deze evenwichtsrentes. Dit al naar gelang de stand van de economie, de beschikbare hoeveelheid goud en zilver en de aanwezige militaire conflicten in een bepaalde periode. Zo was de rente in een groot deel van de 15e eeuw fors hoger doordat de Ottomanen zich de edelmetaalmijnen in de Balkan toe-eigenden. Verder zorgde de opkomst van Amsterdam als financieel centrum van de wereld twee eeuwen later eveneens voor een fors lagere rente.

Figuur 2: wereldwijde reële rente, BBP-gewogen en trenddalingen, 1317-2018

Obligatie bull market

Volgens Schmelzing zijn wij momenteel getuige van de op een na langste obligatie bull market in de geschiedenis. Een bull market wordt gekenmerkt door optimisme en vertrouwen van beleggers. De prijzen van een bepaalde financiële activa zijn aan het stijgen of er wordt verwacht dat deze zullen stijgen. Schmelzing laat zien dat de nominale rente een piek kende van 19,2 procent in 1475 (Italiaanse stadstaten) en een dal van 1,37 procent (10-jarige Amerikaanse staatsobligaties) in 2016.

Gedurende de gehele periode waren er verschillende uitschieters naar boven en beneden. Een bekende uitschieter naar boven is de gestegen rente aan het begin van de jaren tachtig van de vorige eeuw, het gevolg van de toegenomen inflatie, een resultante van de stijging van de olieprijs in de jaren zeventig.

Veel mensen zijn bang voor hoge rentes. Begrijpelijk, want voor de babyboomers vormen de jaren tachtig het referentiekader. Schmelzing geeft echter aan dat deze rentes eerder abnormaal dan normaal waren. Ook negatieve rentes zijn volgens hem niet uniek. Alleen gedurende de periode 1983 tot 2008 was er geen enkel ontwikkeld land met een negatieve rente. De reële rente is veelvuldig negatief geweest. De laagste reële rente van minus 5,3 procent stamt uit 1948 toen er sprake was van een lage nominale rente als gevolg van opkoopprogramma’s en hoge inflatie door de Tweede Wereldoorlog (zie figuur 2).¹

Renteschokken

Gedurende alle eeuwen waren er pieken en dalen in rente en inflatie. De oorzaak hiervan lag onder andere bij demografische veranderingen. Zo kostte de pest in de 14e eeuw miljoenen mensen het leven, wat de rentemarkt heel volatiel maakte. Andere renteschokken werden veroorzaakt door oorlogen. Zo zorgde de Tachtigjarige Oorlog en de Dertigjarige Oorlog in de 17e eeuw voor grote schommelingen in wisselkoersen en rente. Ondanks deze renteschokken was de langetermijntrend van de reële rente altijd neerwaarts.

Een meer recente renteschok was die als gevolg van de oliecrisis in de jaren 70 van de vorige eeuw. Als gevolg hiervan steeg de rente en de inflatie fors. Echter, wat er in de decennia daarna gebeurde was niets anders dan een terugkeer naar de neerwaartse langetermijntrend.

Een lage rente is niet raar, maar juist heel normaal. Op basis van de langetermijntrend kon je ervan uitgaan dat de rente ergens aan het einde van de 20ste/ 21-ste eeuw het nulpunt zou bereiken, stelt Schmelzing. Volgens hem blijft de lage rente nog wel even.

De bestaande theorieën over de lage rente vindt Schmelzing armoedig. Zo zoekt econoom Piketty de oorzaak van een lage rente bij de groeiende welvaartskloof.³ Zijn collega-economen Larry Summers en Paul Krugman schrijven de lage rente toe aan de seculiere stagnatie.4

Groeiende welvaartskloof

Volgens Piketty worden de rijken alsmaar rijker omdat het nettorendement dat zij op hun vermogen maken (uitgedrukt in letter R) groter is dan het rendement op arbeid dat de rest van de samenleving maakt, ofwel economische groei (uitgedrukt in letter G). Piketty verwacht dat het gemiddeld rendement op kapitaal 4 tot 5 procent per jaar zal bedragen en de groei in ontwikkelde landen niet boven de 1 tot 1,5 procent per jaar zal uitkomen.³

De ongelijkheid R>G impliceert dat vermogens (R) die in het verleden zijn opgebouwd sneller groeien dan productie en lonen (G). Op basis van deze formule is rentenieren mogelijk, zolang iemand maar voldoende vermogen heeft. Dit laatste wordt echter lastiger als de rente (nettorendement na belastingen en inflatie) structureel daalt. Als je de trend van Schmelzing van begin 14e eeuw doortrekt naar de toekomst, dan vindt er een negatieve evenwichtsrente plaats vanaf 2068. Vanaf dat moment is elk beetje groei genoeg om ervoor te zorgen dat de rijken niet op hun lauweren kunnen blijven rusten.

Op basis van de voorspellingen van Schmelzing is de rente op den duur zo laag (lees: negatief) dat vermogens krimpen als deze niet met de opbrengst van arbeid worden aangevuld. Op basis hiervan is Schmelzing het dan ook niet eens met Piketty, die stelt dat rijken niet hoeven te werken om rijk te worden, dan wel te blijven.

Waar Larry Summers betoogt dat rente (R) en economische groei (G) elkaar in een wurggreep houden op een historisch extreem laag niveau toont het werk van Schmelzing aan dat de huidige lage rente veel dichter bij de trend ligt dan de relatief hoge rentes uit van de jaren 70 en 80 van de 20ste eeuw die vaak als uitgangspunt dienen. Ook voor het veronderstelde verband tussen een lage rente en lage groei vindt Schmelzing geen historische paralellen. Schmelzing is het dan ook niet eens met Summers dat de rente momenteel historisch laag is.

Seculiere stagnatie

De theorie van seculiere stagnatie is dat overheden meer geld moeten uitgeven om zo de economie en de rente een boost te geven. Deze theorie komt oorspronkelijk uit de Verenigde Staten van de jaren 30 van de vorige eeuw en is ontwikkeld in de jaren van de Greath Depression. De seculiere stagnatie theorie werd oorspronkelijk naar voren gebracht door Alvin Hansen in 1938. Het idee van de seculiere stagnatie is voor een groot deel afkomstig van Keynes General Theory.4

Deze theorie heeft sinds de kredietcrisis van 2007/2008 opnieuw veel aanhangers gekregen die vreesden voor een periode van extreem hoge besparingen en lage investeringen. Tel hierbij op de wereldwijde vergrijzing en de dalende productiviteit en je hebt een fase van economische stagnatie met een lage rente en dito inflatie. Schmelzing is het ermee eens dat dit soort demografische ontwikkelingen bijdragen aan een lage rente. Immers, hoe ouder mensen worden, hoe meer ze gaan sparen voor hun oude dag – en dit drukt de rente. Daar komt bij dat door de eeuwen heen het risico om geld uit te lenen kleiner is geworden.

Schmelzing wijst erop dat de daling van de rente over de eeuwen heen inderdaad ook samenvalt met steeds hogere overheidsuitgaven. Echter, op basis van de geschiedenis kun je volgens hem niet per definitie zeggen dat meer overheidsuitgaven leiden tot meer inflatie en een hogere rente. Op basis van zijn onderzoeksresultaten zou Schmelzing het onverstandig vinden als de politiek alleen zou luisteren naar de aanhangers van de seculiere-stagnatietheorie.

Lage rente niet schuld centrale banken

Velen leggen de schuld van de lage rente bij de centrale banken. De aan Pimco verbonden econoom Joachim Fels stelt dat de lage rente niet de schuld is van centrale banken. Het mandaat van de centrale bank is prijsstabiliteit.5 De definitie hiervan is een inflatie van minder dan maar dichtbij 2 procent. Op dit moment ligt de inflatie hieronder. Niet alleen de ECB maar ook de Fed haalt al acht jaar lang niet haar inflatiedoelstelling van rond de 2 procent inflatie. De grote vraag is uiteraard: hoe komt het dat het de centrale banken niet lukt om hun inflatiedoelstelling te realiseren? De oorzaken voor een lage inflatie zijn:

- globalisering: er komen steeds meer multinationals die hun productie kunnen verschuiven naar lagelonenlanden op het moment dat werknemers in een bepaald land te hoge looneisen stellen. Dit geeft een neerwaartse druk op de lonen en hiermee op de inflatie. Daar komt bij dat globalisering leidt tot handelsconflicten die weer invloed hebben op beurskoersen.

- mondiale vergrijzing: zeker in de ontwikkelde landen zien we een toenemende vergrijzing. Door de vergrijzing en door de langere levensverwachting sparen mensen meer. Hierdoor neemt de internationale vraag naar producten af, en dit betekent een dalende prijs.

- robotisering: er bestaat een toenemende angst dat robots een steeds groter deel van het werk over gaan nemen. Voorts drukken innovatie en nieuwe technologieën het prijspeil van producten en diensten. De nieuwe technologiebedrijven zoals Amazon, Google en Facebook zijn minder kapitaalintensief dan de oude multinationals, waardoor de vraag naar spaargeld ook lager is. Sterker nog: deze ‘techreuzen’ zijn zelf nettospaarders.

Door deze combinatie aan factoren hebben centrale banken het wereldwijd moeilijk om hun inflatiedoelen te bereiken. Het overaanbod aan spaargeld drukt de rente. Daarom is de huidige situatie van lage rente niet ongewoon, maar normaal. De situatie is alleen ongewoon als je naar de wereld kijkt zoals deze de afgelopen twintig à dertig jaar was. Volgens Fels zijn de centrale banken niet de schurken die de rente laag houden, maar ze zijn juist slachtoffer van de lage rente. Stel je een situatie voor waarin de ECB de beleidsrente kunstmatig hooghoudt. In dat geval zal de economie zeker in een recessie komen en deflatie veroorzaken. De 10-jaarsrente zal dan nog lager worden dan dat deze nu al is.

Invloed pandemieën op economie en rente

Het onderzoek van Schmelzing laat zien dat pandemieën al eeuwenlang leiden tot langdurig negatieve economische effecten met als gevolg dat de reële rente decennia na het einde van elke pandemie laag bleef. Fels geeft aan dat de huidige coronapandemie leidt tot de New Neutral 2.0 een universum waarin reële rentes langdurig laag of zelfs negatief zijn.

Op dit moment wordt druk gediscussieerd over het herstel van de economie na de coronapandemie. Economen duiden de verschillende scenario’s van economisch herstel aan met de letters L, U, V en W. De letter V staat voor een korte maar diepe recessie, gevolgd door een scherp herstel. Een V-vormige groeigrafiek zou het beste scenario zijn. Overheden en centrale bankiers doen er alles aan om dit te bewerkstelligen door middel van ongekende pakketten aan steunmaatregelen. Echter, meer en meer wordt duidelijk dat de kans klein is dat we snel van het coronavirus verlost zullen zijn. Dit maakt een V-vormig herstel steeds onwaarschijnlijker.

De letter W is een variant op de letter V waarbij er een soort dubbele dip plaatsvindt, gevolgd door een sterk herstel. Ook dit scenario is vooralsnog niet te verwachten.

De letter L staat voor een scherpe groeivertraging zonder het zicht op herstel op afzienbare termijn. Hiervan zal sprake zijn als het onverhoopt veel langer duurt voordat het virus onder controle is. In die situatie zal het economische scenario pessimistischer zijn. Vooralsnog wordt het L-scenario minder kans toegedicht, omdat er een wereldwijd vertrouwen bestaat in de wetenschap dat ze binnen afzienbare tijd een vaccin/ medicijn zal ontwikkelen tegen het virus.

De letter U staat voor een langer durende recessie gevolgd door een langer herstelperiode. Kijkend naar het huidige wereldwijde verloop van het coronavirus is dit scenario nu het meest waarschijnlijk. Zolang het coronavirus niet weg is, zullen overheden en centrale banken maximale steun blijven geven om zo de economische impact zo beperkt mogelijk te houden.

Veel economen, onder wie Keith Wade, hoofdeconoom bij de Britse vermogensbeheerder Schroders rekenen op een U-vormig economisch herstel.7 Door het voorlopig uitblijven van een vaccin/medicijn lijkt een snel herstel van de economie onwaarschijnlijk. Wade denkt dat een V-vormig herstel te optimistisch is: de wereldwijde groeiverwachtingen voor dit jaar zijn naar beneden bijgesteld en het herstel verloopt trager, meer U-vormig.

Uiteraard is een U-vormig herstel minder gunstig dan een V, maar met de toenemende kans op een tweede golf zou een nog pessimistischer W-scenario ook nog een mogelijkheid zijn. Ook een L-vorming recessiebeeld mag nog niet geheel worden uitgesloten. Wanneer het coronavirus is bestreden, blijven economieën met enorme schulden achter. Deze schulden moeten vroeg of laat worden afgelost.

Gevolgen coronacrisis

Wereldwijd is sprake van een vertragende economie door de coronacrisis. De vertraging is uniek in diepte en snelheid en overtreft de kredietcrisis van twaalf jaar geleden. Als een economie deels stilvalt, dan neemt de behoefte aan steunmaatregelen toe. De terugval in economische activiteit veroorzaakt namelijk een extra druk op de financiën van bedrijven. Dit zal leiden tot meer faillissementen. De kans hierop is groter voor kleinere bedrijven die minder toegang hebben tot de kredietmarkten. Deze periode is ook een belangrijke test voor banken, aangezien bedrijven meer zullen terugvallen op hun kredietlijnen dan tijdens de vorige crisis. Nog meer risico komt te liggen bij de centrale banken aangezien deze hun opkoopprogramma’s meer en meer moeten uitbreiden en hierin ook bedrijfsobligaties opkopen.

Of het een V-, U-, W- of zelfs L-vormig herstel zal gaan worden hangt af van de snelheid waarin de wereldwijde lockdowns worden opgeheven, of wordt voorkomen dat op dit moment opgeheven lockdowns opnieuw van kracht worden door een tweede golf.6 Verder is het nog maar de vraag wanneer alle beperkingen zijn opgeheven of consumenten in dezelfde aantallen terugkeren naar restaurants en winkels als voor de crisis. Een voorzichtige consument kan het herstel van de wereldeconomie in de weg zitten. Naast een zuinige consument zien we als gevolg van de crisis ook minder bedrijfsbestedingen, hogere besparingen en lagere investeringen. Dit alles leidt tot een tragere economische groei en nog lagere rentetarieven.

Een ander probleem is de prijsontwikkeling, waarbij op korte termijn deflatie op de loer ligt. Momenteel zijn de grondstofprijzen laag, en dit houdt de inflatie laag. Ook een recessie gaat gepaard met een lage inflatie. Sinds de wereldwijde kredietcrisis in 2008 is de inflatie ver onder het historische niveau met een gemiddeld van 1,3 procent voor de eurozone en 1,6 procent in de Verenigde Staten.7 Dit ondanks de uitzonderlijk gunstige financiële omstandigheden, omdat landen deflatie proberen te bestrijden met ultralage en soms negatieve rentetarieven. Eerder in dit artikel is al aan bod gekomen de achterliggende redenen van de lage inflatie.

Op de langere termijn is er echter weer het risico van een (hoge) inflatie door de eerder besproken enorme monetaire stimulans. Maar het betreft dit keer geen monetaire crisis, maar een gezondheidscrisis. Er is dus een medische oplossing nodig in de vorm van een vaccin of medicijn. Zolang dit er niet is, zal het opendraaien van de wereldwijde geldkranen niet de oplossing bieden. Tot die tijd zal de coronacrisis leiden tot haperende economieën, beperkte investeringen en een lagere consumptie.

Als de nationale economieën eenmaal volledig zijn hersteld, zullen de gedane stimuleringsmaatregelen naar verwachting helpen om de wereldwijde groei te herstellen en zal het voor de beleidsmakers een uitdaging worden om de hoeveelheid liquiditeit terug te brengen. Ervan uitgaande dat dit slechts deels zal gaan lukken, rechtvaardigt de verwachting van veel economen dat de inflatie op de langere termijn zal stijgen. Met nadruk op langere termijn, want naar verwachting zal de economische dreun van het coronavirus nog jaren voelbaar zijn.

Jupiter Asset Management verwacht ook dat de aard van de crisis en de reactie van beleidsmakers extra kosten voor economieën met zich mee zal brengen naarmate de toeleveringsketens opnieuw worden ingericht en de wisselwerking tussen kapitaal en arbeid opnieuw wordt beoordeeld. 7 De coronapandemie heeft een aantal kwetsbaarheden die inherent zijn aan de geglobaliseerde toeleveringsketens aan het licht gebracht. Politici zouden hier naar verwachting op kunnen gaan anticiperen door bijvoorbeeld naar het buitenland verplaatste productie terug te halen naar het eigen land. Deze crisis toont ook aan dat samenlevingen afhankelijk zijn van relatief laagbetaalde arbeid.

Nederland van overschot naar tekort

Nederland komt aan het einde van het jaar volgens de eerste ramingen die het kabinet heeft gemaakt op een begrotingstekort van 8,7 procent van het bbp. Dat gaat om een tekort van 68 miljard euro. De overheidsschuld loopt op tot 63,1 procent van het bbp, ofwel 491 miljard euro. Vóór het uitbreken van de coronacrisis had ons land vier jaar op rij een begrotingsoverschot. Zo zat er aan het einde van 2019 nog zo’n 14 miljard euro in de schatkist. Dat was eind vorig jaar reden voor het IMF om Nederland net als Duitsland op de vingers te tikken: beide landen moesten volgens het IMF meer geld uitgeven om de economische groei te stimuleren.

In het geval van een L-vormige scenario lopen economieën blijvende schade op. In dit doemscenario blijven faillissementen zich voordoen, de werkloosheid blijft lange tijd hoog en er zal meer worden getwijfeld aan het nut van Europese samenwerkingen. Voor de beurzen is dit eveneens een doemscenario.

Conclusie

Op basis van het rapport van Schmelzing kan worden geconcludeerd dat lagere rentes normaal zijn. De reële rente – de rente gecorrigeerd voor inflatie – in ontwikkelde landen is al eeuwen aan het dalen. Rentes gaan op en neer. In tijden van economische groei, in recessies én in perioden met hogere en lagere inflatie. Alle scenario’s wisselen elkaar af, maar desondanks is de trend iedere zestig jaar weer zo’n 1 procent lager. Tot de 0 procent rente waar we ons momenteel op begeven.

Ook negatieve rentes zijn niet uniek. Schmelzing bestudeert meerdere landen en laat in zijn rapport het percentage landen zien met een negatieve rente. Saillant detail is dat alleen in de periode 1983 tot 2008 er geen enkel ontwikkeld land was met een negatieve rente. Deze periode, die velen van ons als normaal beschouwen en vaak als referentiepunt nemen in onze financiële planningen, is juist niet normaal.

Schmelzing is het verder niet eens met topeconomen Piketty en Summers. Zo stelt Summers dat de rente historisch laag is, maar Schmelzing stelt dat de lage rente van nu nog lager kan en dat een structureel lage rente, of zelfs negatieve rente, de toekomst is. Volgens Piketty hoeven de rijken ook in de toekomst niet te werken om rijk te blijven. Dit omdat het nettorendement op vermogen (R) hoger zal blijven dan de economische groei (G). De stelling van Schmelzing is dat de rijken in de toekomst wel werken moeten gaan werken om rijk te blijven.

Centrale bankiers zullen de boodschap van Schmelzing niet leuk vinden. De reële rente daalt al vanaf de 14e eeuw, ofwel sinds de tijd dat het kapitalisme vorm begon te krijgen. Voor die tijd was het woord rente immers taboe in de diverse wereldreligies.

De dalende rente vanaf de jaren 80 van de vorige eeuw is geen incident, maar niets anders dan een terugkeer naar een eeuwenoude trend. Wanneer Schmelzing gelijk krijgt, dan zal de korte rente aan het einde van dit decennium definitief in een negatieve spiraal terechtkomen. Naar verwachting zal ditzelfde gaan gelden voor de lange rente in de jaren 60 van de 21ste eeuw.

Als de voorspellingen van Schmelzing uitkomen, zal dit grote gevolgen hebben voor de centrale banken in de wereld. Hoe onconventioneel zal hun monetaire beleid dan moeten zijn om recessies en crises te bestrijden? Ook zal een structureel lage/negatieve reële rente gevolgen hebben voor beleggers. Het rendement op geïnvesteerd vermogen door bedrijven zal dan geleidelijk gaan dalen, evenals het rendement op eigen vermogen.

Wat kunt u hier nu mee binnen het financieel plan? Geef in elk geval aan dat sparen voor langetermijndoelen geen optie is en schrijf in elk geval niet in uw plan dat beleggen in obligaties onzin is, omdat de rentes vanaf nu alleen nog maar omhoog kunnen.

Auteur: R.A. Wernsen MFP, FFP, CFP® werkt als financieel planner, consultant, auteur en trainer voor Financial Planning 4 All, Profit Planner en Vermogensbeheer.nl

Dit artikel is verschenen in: Vakblad Financiële Planning (VFP 2020), nummer 9/ 2020 (september 2020, VFP 2020/67)

Bronnen

¹ Schmelzing, Paul (2020). Eight centuries of global real interest rates, R-G, and the ‘suprasecular’ decline, 1311- 2018.

² Big Bank 2019. Verkregen via https://www.bigbank.nl/de-oorsprong-en-ontwikkeling-van-rente Geraadpleegd op 23 juli 2020.

³ Piketty, Thomas (2014). Kapitaal in de 21ste eeuw.

4 Keynes, John Maynard (1936). The General Theory of Employment, Interest and Money

5 De Tijd 2020. Verkregen via https://www.tijd.be/markten-live/nieuws/algemeen/lage-rente-is-niet-de-schuld-van-de-ecb/10202781.html Geraadpleegd op 23 juli 2020.

6 VEB 2020. Hoe wordt het herstel van Corona: V, W, U of krijgt het de gevreesde L-vorm? Geraadpleegd op 23 juli 2020.

7 Financial Investigator 2020. Verkregen via https://www.financialinvestigator.nl/nl/nieuws-detailpagina/2020/04/29/Jupiter-AM-Stimuleringsbeleid-leidt-uiteindelijk-tot-hogere-inflatie. Geraadpleegd op 23 juli 2020.